Технология литий-ионной батареи пока незаменима для индустрии электромобилей и хранения избытка электроэнергии, которые играют ключевую роль в переходе мира на безуглеродную экономику.

Рост спроса сулит немалые доходы. Мировая выручка от литий-ионных батарей вырастет до $700 млрд в год к 2035-му, сообщает Benchmark Mineral Intelligence. А к тому времени $730 млрд будет вложено в батарейные производства, добычу необходимых материалов и заводы для их обработки, чтобы удовлетворить спрос на литий, никель и кобальт.

“Начнется борьба за то, кто сможет разработать самые передовые технологии в мире”, — считает главный технологический директор крупнейшей литиевой компании мира Albemarle Глен Мерфелд.

Расцвет литий-ионных батарей

Технологию изобрели ученые в США в 1970-х, а коммерциализировала японская Sony в 1991 году, когда использовала ее в своих видеокамерах Handycam. Литий-ионные батареи более мощные и компактные, чем свинцово-кислотные или никель-кадмиевые, которые до этого доминировали на рынке перезарядных батарей.

После того, как литий-ионные батареи помогли родиться индустрии портативных устройств, они победили всех других конкурентов в сфере производства электромобилей. Это произошло тогда, когда затраты на производство литий-ионных батарей упали на 90% за 10 лет. Согласно данным лондонской консалтинговой фирмы по вопросам батарейной промышленности Rho Motion, уже в этом году имеющиеся литий-ионные батареи могут дать более 1 тераватт-часов энергии. Это примерно для 17 млн электромобилей среднего размера.

На рост спроса на литий-ионные батареи влияет и новая индустрия хранения электричества, которая будет расширяться из-за непостоянства солнца и ветра как источников энергии, а именно они — в центре “зеленого” энергетического перехода планеты. Но сейчас больше всего инвестиций идет именно на производство батарей для электромобилей.

Все батареи работают по одинаковому принципу: поток ионов (электрически заряженные атомы) проходит от анода к катоду через химический материал под названием электролит и таким образом образуется ток. При зарядке процесс идет в обратном направлении.

Инновации в вопросе материалов помогли создать спектр батарей с разными характеристиками в зависимости от желаний производителя и назначения батареи. То есть разнообразие материалов позволяет регулировать окончательную стоимость, вес, емкость, время зарядки, количество зарядных циклов и безопасность батареи.

“Литий-ионная платформа позволила нам открыть новые материалы, которые можно использовать для анода, катода и электролита”, — объяснил Венкат Сринивасан, директор научного центра Argonne Collaborative Center for Energy Storage Science, принадлежащего национальной лаборатории США.

Аноды обычно делают из графита и от них зависит то, как быстро зарядится батарея. Катоды, производящиеся из разных материалов, определяют стоимость батареи и то, сколько энергии в ней может храниться.

На рынке электромобилей два химических состава катода соперничают за лидерство: NMC, включающий литий, никель, манган и кобальт в переменных пропорциях, и LFP, в который входят литий, железо и фосфаты.

Две технологии производства батарей

Южнокорейские LG Energy Solution и Samsung SDI искусно производят NMC-катоды. Их используют в большинстве западных электромобилей благодаря тому, что такие аккумуляторы обеспечивают более длительную продолжительность поездки на одном заряде. Но именно на китайские компании приходится 75% мирового производства NMC-катодов, сообщает Benchmark.

Китай фактически единолично контролирует производство LFP-катодов — 99% мирового рынка. Технология приобрела популярность в стране благодаря тому, что обеспечивает большую плотность энергии, более высокий уровень безопасности батареи и более низкую цену по сравнению с NMC-катодами. Согласно оценке Rho Motion, доля LFP-катодов на китайском рынке всего за три года выросла с 13% до 60%.

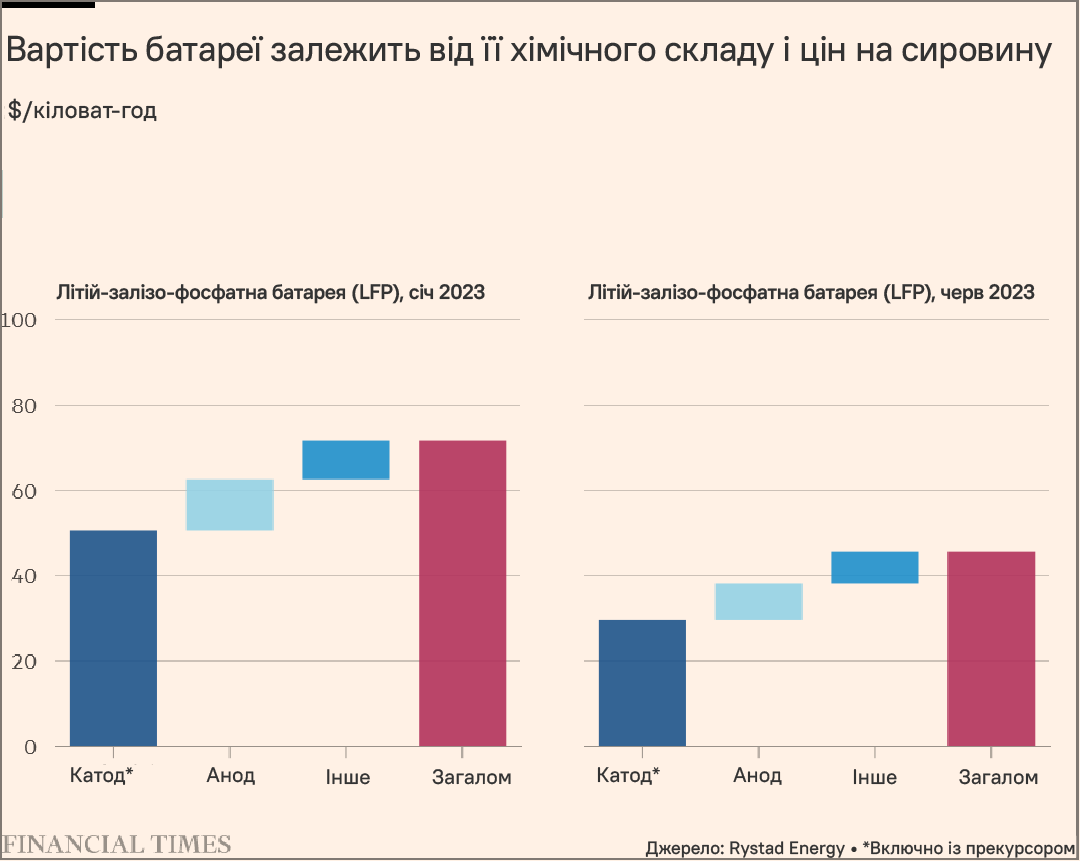

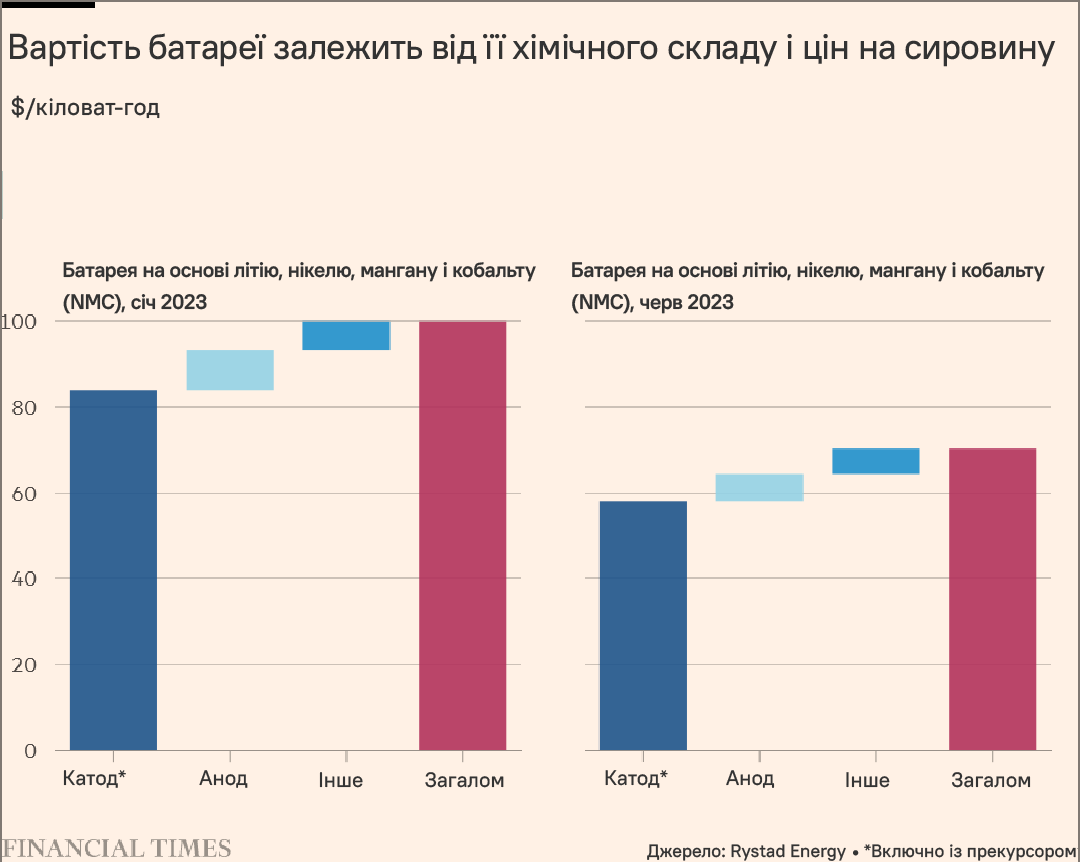

На рынке электромобилей два химических состава катода соперничают за лидерство: NMC, включающий литий, никель, манган и кобальт в переменных пропорциях, и LFP, в который входят литий, железо и фосфаты. Фото Адаптация Forbes Ukraine с FT

Борьба между производителями батарей с разным химическим составом будет оказывать огромное влияние на мировое предложение и спрос на литий, никель и манган. От того, на чью сторону будут склоняться чаши весов, будет зависеть процветание стран, которые обеспечивают поставку этих материалов — Индонезии, Демократической Республики Конго и Чили.

А выбор потребителей, политиков и автопроизводителей играет немаловажную роль в том, насколько сильно Китай сожмет в своем железном кулаке мировой рынок электромобилей, а значит, и переход на чистую энергию.

На рынке электромобилей два химических состава катода соревнуются за лидерство: NMC, включающий литий, никель, манган и кобальт в переменных пропорциях, и LFP, в который входят литий, железо и фосфаты. Фото Адаптация Forbes Ukraine с FT

По словам Дирка Уве Зауэра, преподавателя и исследователя батарей и энергетических систем, треть стоимости пассажирского электромобиля — это батарея. Если не контролировать производство батарей, то в будущем можно получить множество проблем в мире, в котором ты не знаешь, кто будет твоим другом завтра и доставит ли он то, что вам нужно, предупреждает Зауэр.

Западные стартапы работают над собственной технологией LFP-катодов, а корейские производители батарей пытаются догнать китайские. LG Energy Solution, крупнейший производитель электромобильных батарей после китайской CATL, в марте объявил, что $2,3 млрд с $5,5 млрд инвестиций в производство в Аризоне пойдут на LFP-батареи для систем хранения энергии.

Технологию литий-ионных батарей изобрели ученые в США в 1970-х, а коммерциализировала японская Sony в 1991 году, когда использовала ее в своих видеокамерах Handycam. Фото Getty Images

Майкл Финелли, президент по росту в компании Solvay, поставляющей компоненты для батарей, говорит, что батарейной индустрии нужно вырасти в 10 раз в течение следующих нескольких лет. Батарея — ключевой компонент перехода на “зеленую” энергию. Батареи теперь относятся к критическим товарам для национальной безопасности, поэтому в вопросе их производства на других лучше не полагаться, объясняет Финелли.

Эксперты добавляют, что международные автопроизводители просят корейские компании изготавливать батареи с LFP-катодами, но Корея не может победить Китай в войне цен на этот товар. Всё благодаря огромной поддержке сектора китайским правительством.

Дешевизна и масштабы производства LFP-катодов оставляют Запад и западные компании на перепутье. Ford, к примеру, уже попал в вихрь скандала за то, что заключил с китайской CATL лицензионное соглашение на производство LFP-батарей в США.