Війна змінила економіку. Вона вплинула на платоспроможність усіх компаній та громадян і значно погіршила їхні можливості з обслуговування боргів.

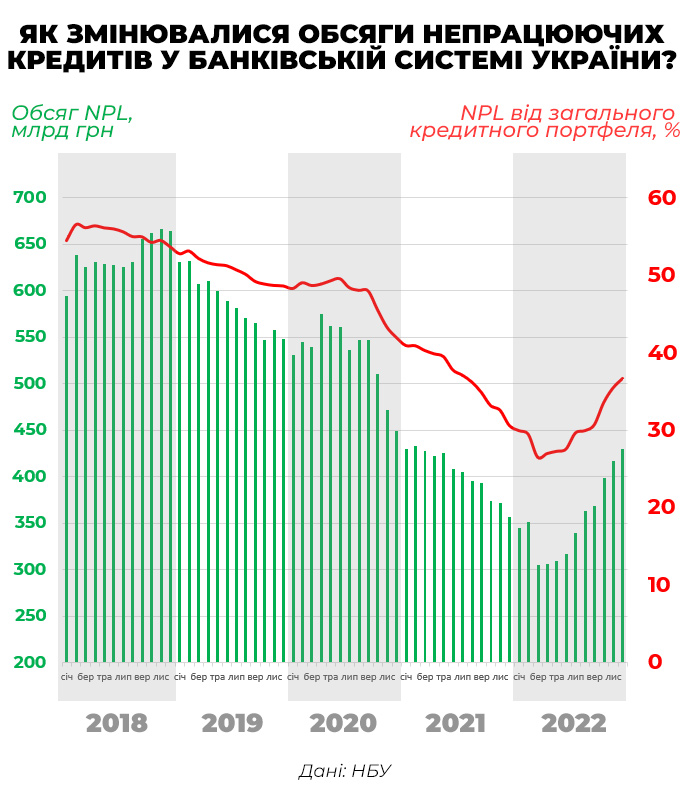

Частка прострочених кредитів (non-performing loans або NPL) у банках у 2022 році вперше з часів націоналізації Приватбанку відновила стрімке зростання: 1 грудня майже 37% усіх виданих позик не обслуговувалися.

Схоже, це лише верхівка айсберга. За оцінками НБУ, до кінця війни обсяги прострочених кредитів можуть сягнути 60%. Відтак, банки втратять левову частку своїх доходів, що може призвести до нової хвилі банкрутств.

Низька якість кредитних портфелів банків та небажання їх власників проводити докапіталізацію стали причинами того, що у 2014-2017 роках з ринку вивели близько ста установ.

Що таке NPL

Це означає, що банк може визнати кредит простроченим, навіть не очікуючи трьох місяців. Наприклад, якщо в позичальника внаслідок війни знищені всі виробничі засоби. Очевидно, що він не зможе обслуговувати такий кредит.

Частка NPL у банках була доволі високою ще до початку великої війни. Причина у “спадщині”, яка залишилася ще з часів до реформи НБУ.

До 2014 року банки зазвичай безвідповідально ставилися до кредитування. Була поширена практика видачі позик компаніям та особам, пов’язаним з власниками банків, або оформлення кредитів з неякісними заставами.

Під час реформи сектору НБУ провів кілька оцінок якості кредитних портфелів банків, унаслідок яких стали відомі справжня ситуація з їх активами та реальні потреби в збільшенні капіталу для покриття збитків від неякісних кредитів.

Через небажання власників деяких установ проводити докапіталізацію на вимогу регулятора більшу частину українських банків довелося вивести з ринку, а найбільший — Приватбанк — націоналізувати у 2016 році.

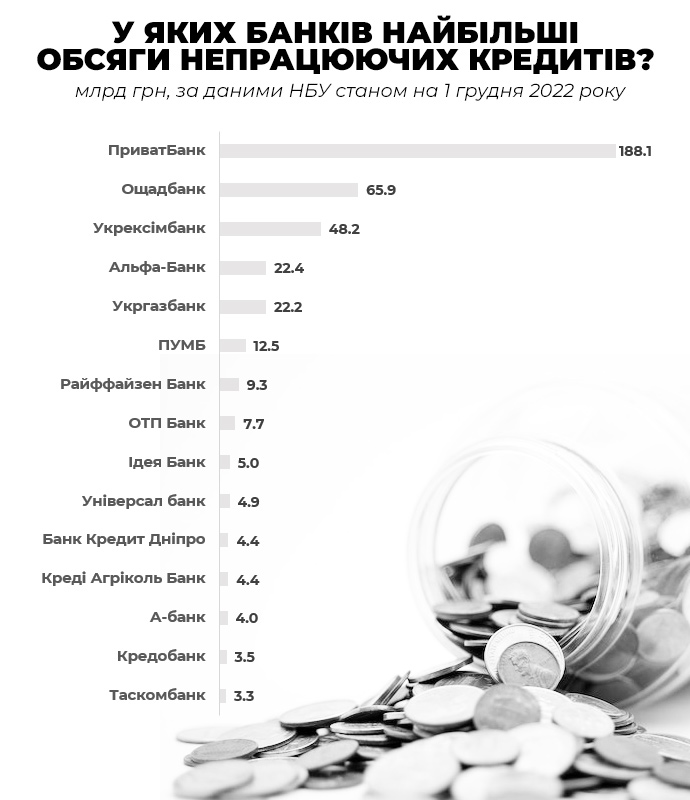

Навіть зараз найбільша частка NPL зосереджена в Приватбанку — на 188,1 млрд грн, що становить 43,8% прострочених кредитів в усіх банках. Значна частина цих позик видавалася особам, наближеним до колишніх власників, за які навіть через шість років після націоналізації тривають судові суперечки.

Скільки NPL накопичили банки

Після націоналізації Приватбанку ситуація з обсягом NPL у системі почала покращуватися. З 2018 року частка прострочених позик у банках скоротилася з 56% до 26,6% у березні 2022 року. З квітня ця цифра почала зростати.

Війна впливає на здатність позичальників обслуговувати кредити: після 24 лютого мільйони українців втратили заробітки, а сотні компаній — потужності.

Зазвичай банкам відома інформація про фінансовий стан клієнтів. Однак банкіри не поспішають визнавати проблемні кредити, показуючи високі прибутки акціонерам та хорошу якість власного капіталу — регулятору.

Крім того, фінансові установи побоюються, що занадто стрімке визнання NPL може залишити їх непідготовленими до нових викликів війни.

“Торік кожен квартал суттєво відрізнявся один від одного, то відкриваючи можливості для аграрного експорту, то обмежуючи діяльність перебоями з електрикою. Ситуація досі невизначена. Це буде впливати на оцінку резервів банками”, — вважає старший аналітик Dragon Capital Анастасія Туюкова.

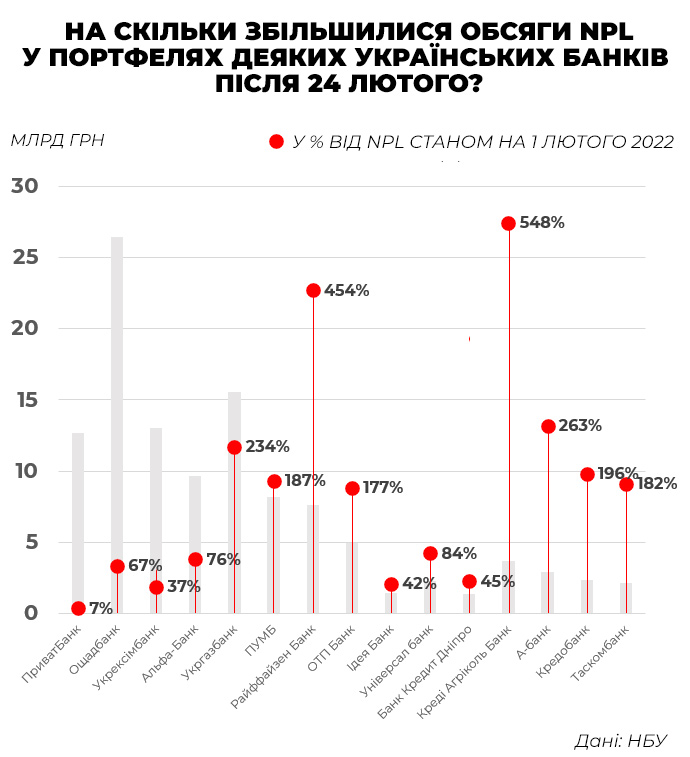

У 2022 році обсяги проблемних позик найбільше росли в держбанках: в Ощадбанку — на 26,46 млрд грн, в Укргазбанку — на 15,53 млрд грн. Найбільше відносне зростання NPL порівняно з обсягом проблемних кредитів до 24 лютого — у банків з іноземним капіталом. У деяких установах воно перевищило 540%.

Процес визнання поганих кредитів лише почався і надалі цей показник зростатиме. У червні 2022 року НБУ прогнозував, що за підсумками війни портфель NPL у банківській системі підвищиться на 20%. Наприкінці 2022 року прогноз погіршився: регулятор очікував зростання щонайменше на 30%.

Портфель NPL може сягнути 55-60% усього кредитного портфеля банків.

Ситуація з простроченими кредитами могла бути гіршою, якби після початку великої війни НБУ не вивів з ринку “дочки” російських держбанків.

“Порівняно невелике зростання частки NPL у 2022 році не повинно вводити в оману. 1 січня 2022 року їх частка становила 30%. Приріст ніби невеликий, але з ринку були виведені два банки з кредитними портфелями, що майже на 100% складалися з таких кредитів: Промінвестбанк і Сбербанк. Це дещо покращило цифри по системі”, — вважає фінансовий аналітик групи ICU Михайло Демків.

Утім, на думку деяких експертів, очікування НБУ щодо зростання портфеля NPL після війни на 30% надто оптимістичні. Зокрема, у Concorde Capital вважають, що реальний обсяг поганих кредитів сягне 50-60% (без Приватбанку).

“Щонайменше 30% свого портфеля банки втратили о 5 ранку 24 лютого. Зараз до них додалися інші втрати, зокрема через блекаут, це ще 7-10%. Збитки банків будуть ще більшими, тому що знецінилося забезпечення за кредитами”, — вважає асоційований експерт “CASE-Україна” Євген Дубогриз.

Як прострочені кредити впливають на банки

Частка NPL — важливий показник, який впливає на платоспроможність усієї системи. Саме тому Нацбанк планує проаналізувати якість активів банків ще до завершення війни. Підготовка до проведення такого аналізу — одна з вимог МВФ у межах моніторингової програми про співпрацю.

Знати реальні обсяги поганих позик варто і клієнтам установ, адже це дозволяє оцінити стійкість банків та ймовірність визнання їх неплатоспроможними.

Від прострочених кредитів банк щонайменше не отримує доходів. Якщо через значні обсяги NPL витрати банку перевищують його доходи, то він поступово втрачатиме ліквідність і не зможе проводити навіть касові операції клієнтів.

Крім того, визнаючи кредит простроченим, банк формує під нього резерви. Це зменшує його капітал, який відіграє роль своєрідної подушки безпеки.

У мирні часи НБУ встановлював жорсткі вимоги до розмірів “подушки”. За їх порушення регулятор вимагав від акціонерів вносити в банк “живі” гроші. Якщо власники відмовлялися від докапіталізації — виводив банк з ринку.

Під час війни НБУ не карає за порушення вимог до капіталу, тож нового “банкопаду” не буде. Зате він оцінює ліквідність і платіжну дисципліну установ. За вади в цих сферах у 2022 році він вивів з ринку Мегабанк та банк “Січ”.

Висока частка NPL не є вироком. Крім процентів за кредитами, банки можуть отримувати доходи від ОВДП, комісій за транзакції, різниць на курсах валют.

“Заробіток на карткових операціях українців за кордоном і непогана різниця між вартістю залучених депозитів та ставками за депозитними сертифікатами дозволяють банкам підтримувати операційний прибуток. Деяким з них після війни може не знадобитися додатковий капітал”, — вважає Демків.

Хвилюватися варто лише тим банкам, які спеціалізувалися на кредитуванні.

“Для банків, у яких непроцентні доходи становили менше 15% від усіх доходів, збільшення NPL на 10% є проблемою. Для банків, у яких різні види доходів були збалансовані, навіть перетворення половини кредитного портфеля на NPL може не вплинути на їхню стійкість”, — резюмує Дубогриз.

Що робити з поганими кредитами

У банків невеликий вибір дій з простроченими позиками: реструктуризація, продаж або списання. Під час війни цей вибір звузився ще більше.

“На відміну від попередньої кризи, викликаної російською анексією, зараз багато прострочених кредитів не мають перспектив відновлення. Якщо бізнес зруйнований, його не відновити. Такі кредити чекає списання”, — каже Демків.

Хоча деякі економісти вважають, що ці NPL не настільки безперспективні.

“Позики, які втратили вартість через війну і які пізніше можуть бути повернуті шляхом висування претензій Україною щодо заморожених у третіх країнах російських активів, можна централізувати в спеціалізованому агентстві”, — вважають Ральф де Хаас та Олександр Пивоварський з ЄБРР.

Однак банкам не слід очікувати швидкого погашення “воєнних” NPL завдяки репараціям, бо найближчим часом стягнути їх навряд чи вдасться. Отже, після закінчення активних бойових дій більшість банків очікує докапіталізація.

Правда, регулятор протягом певного часу після війни не каратиме банки за порушення вимог до капіталу. Таку тезу НБУ озвучив офіційно.

“Національний банк не застосовує заходи впливу за порушення нормативних вимог до капіталу, якщо вони викликані наслідками війни.

Режим регуляторних послаблень зберігатиметься тривалий час. Тож фінустанови, що мають життєздатні бізнес-моделі та спроможні генерувати операційні доходи, отримають достатньо часу на відновлення капіталу”, — зазначається в грудневому звіті про фінансову стабільність НБУ.

Імовірно, потреба в докапіталізації виникне і в держбанків, які роками накопичували NPL, кредитуючи наближений до політичного керівництва бізнес. Тим більше, що деякі з них уже порушують мінімальні вимоги НБУ до капіталу.

Утім, до завершення війни напевно оцінити потреби державних банків у коштах платників податків неможливо, як і напевно сказати, якою буде остаточна потреба всіх інших банків у додатковому капіталі.

“Важко говорити про розрахунки. Усе залежить від бажання власників банків продовжувати діяльність, незважаючи на збитки або їх спроможність знайти нових інвесторів. Багато залежатиме від швидкості відновлення інвестиційного клімату, від можливості отримати компенсації від Росії”, — вважає керівник аналітичного департаменту Concorde Capital Олександр Паращій.

Як NPL впливатимуть на економіку

Значні обсяги поганих кредитів у банківських портфелях можуть обмежити можливості банків кредитувати відбудову української економіки. Зрештою, аби перекрити збитки, які банківським активам завдала війна, вони намагатимуться максимізувати свої прибутки, зокрема підвищуючи вартість кредитів.

Це може статися ще й тому, що значна частина позичальників мала проблеми з обслуговуванням кредитів під час війни. Як відомо, погана кредитна історія прямо впливає на розмір відсотка, під який банки готові позичати гроші. Щоправда, аналітики вважають, що вплив цього фактора буде мінімальним.

“Війна багато чого може “списати” та “виправдати”, тож навряд чи будуть якісь тривалі наслідки для тих, хто з об’єктивних причин не може обслуговувати кредити на довоєнних умовах”, — вважає Паращій.

Можливості банків видавати позики після війни більше залежатимуть від обсягів міжнародних інвестицій в економіку та отримання репарацій, тому високий рівень NPL у банківських портфелях не поставить хрест на кредитуванні.

Зрештою, після того, як Україна переможе одну з найсильніших армій планети, відновлення кредитування буде набагато простішим викликом для держави.

Ярослав ВІНОКУРОВ