Наприкінці жовтня 4500 співробітників українського Альфа‑Банкуотримали лист від менеджменту із запевненнями, що у випадку націоналізації держава збереже їхні робочі місця.

За декілька днів до цього президент Зеленський підписав закон про виведення з ринку системно важливих банків в умовах воєнного стану. Документ почали писати ще в березні з прицілом на весь ринок, але вже тоді у членів Ради фінстабільності, куди входять керівники НБУ, Мінфіну та Фонду гарантування вкладів, було розуміння, що закон, імовірно, доведеться застосовувати саме до “Альфи”, розповідає на правах анонімності один з членів ради.

“Ще у лютому було зрозуміло, що банк зрештою будуть націоналізувати, — каже співрозмовник, близький до топменеджменту банку. — Але в керівництві не дуже в це вірили, сподівалися, що акціонери (Михайло Фрідман, Петро Авен і Андрій Косогов. — Forbes) домовляться”.

Тривалий час слово “націоналізація” стосовно “Альфи” частіше звучало у пресі, ніж у заявах керівників НБУ, урядовців чи представників ОП. “Я не можу сказати, що поведінка держави була агресивною, — згадує багаторічний президент Альфа‑Банку Олександр Луканов. — Вона була радше невизначеною”.

Невизначеність, але вже іншого типу, зберігається і всередині грудня, коли цей номер Forbes іде у типографію. Питання — не “якщо”, а “коли й за яких умов” український Альфа‑Банк (з 1 грудня — Sense Bank) зрештою націоналізують.

Далі — історія невдалого порятунку Альфа‑Банку.

План утечі

Юристи Фрідмана добре вивчили британське, європейське та українське санкційне законодавство. З 28 лютого Фрідман, який народився та виріс у Львові, але заробив мільярдні статки у Росії, та його партнери по “Альфа‑Груп” Петро Авен, Олексій Кузмичов та Герман Ханзнаходяться під санкціями Євросоюзу за ймовірні зв’язки з адміністрацією Путіна.

Україна наклала санкції на акціонерів “Альфи” тільки через сім місяців. Після цього втрата росіянами Альфа‑Банку виглядає невідворотною.

Forbes провів понад десяток розмов з топами власне банку, топчиновниками та банкирами, майже всі впевнені: історія фрідманівської “Альфи” добігає кінця. Українські урядовці вже кілька місяців готуються до націоналізації та вирішують, як мінімізувати ризик вірогідних судових претензій з боку Фрідмана та партнерів.

У письмовому коментарі Forbes бізнесмен так відповів на питання, чи вірить він, що зможе зберегти “Альфу”: “Якщо наші інвестиції незатребувані в Україні, ми відкриті до конструктивного діалогу про передачу активу іншому власнику”. За його словами, загальні інвестиції в український Альфа‑Банк понад $1 млрд.

Коли Фрідман надавав цей коментар, він ще чекав на дозвіл європейських регуляторів перерахувати для докапіталізації українського банку $1 млрд зі свого рахунку в банку Barclays у Монако.

Отримати дозвіл на таку операцію попри західні санкції — місія голови наглядової ради Альфа‑Банку Романа Шпека разом із довіреною особою акціонерів Симеоном Дянковим. Восени вони регулярно відвідували Брюссель для консультацій з євробюрократами: як створити прецедент вивільнення коштів підсанкційної особи.

Та чи вплине це на долю української “Альфи”?

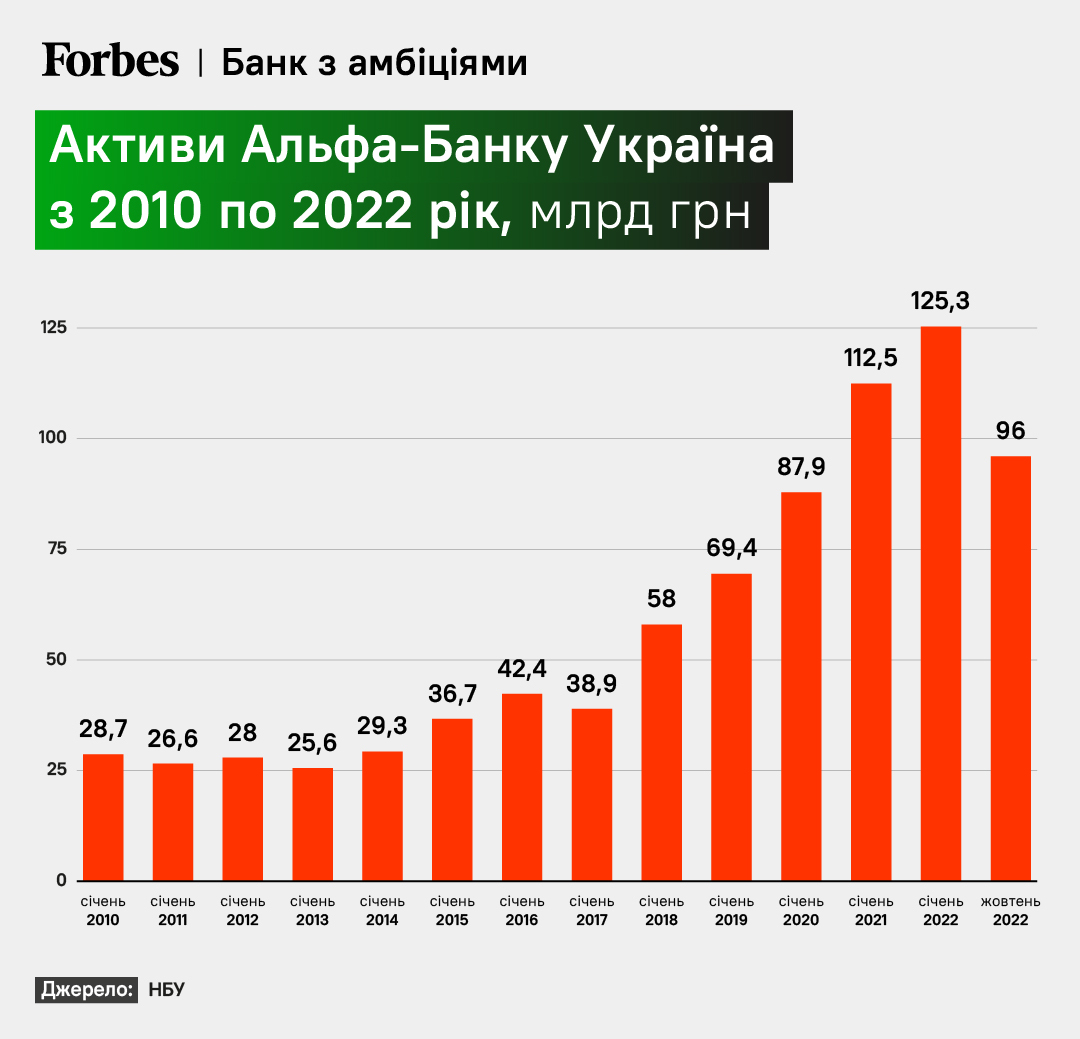

До початку великої війни російське походження не надто заважало Альфа‑Банку. Кілька розтрощених відділень і періодичні нападки політиків не стримували розширення банку. З 2014 по лютий 2022 року активи зросли у чотири рази, до 128 млрд грн. “Альфа” була другим за розміром банком з приватним капіталом.

Велика війна радикально знизила толерантність до російських грошей в Україні. Фрідман та Авен засудили вторгнення РФ, але це не допомогло реалізувати план збереження банку.

Ідея була обміняти інвестиції в “Альфу” та українську економіку на гарантії збереження банку. Втілювати план мали Шпек та Дянков, який у квітні отримав посаду довіреної особи акціонерів. Вже в травні вони провели перемовини з ексголовою НБУ Кирилом Шевченком і отримали концептуальну згоду, щоб звернутися до власників за докапіталізацією “Альфи” на $1 млрд.

Чому саме мільярд? Прямо зараз “Альфі” не потрібна докапіталізація на мільярд: внутрішні розрахунки банку свідчать про потребу у $400—600 млн, визнає Шпек. “Та розмір капіталу впливає на кредитний портфель, тому докапіталізація потрібна, щоб ми могли бути активними учасниками відбудови, — додає він. — Робити це приватними коштами краще, ніж за рахунок держбюджету”.

Від початку з цим виникли технічні складнощі: через санкції Фрідман, чиї статки Forbes оцінював у грудні у $13,4 млрд, не може користуватися своїми грошима.

“Разом з юристами ми довго розбиралися у процедурі,— пояснює Шпек. — Проблема у тому, що ЄС має великий досвід накладення санкцій, але майже нульовий — щодо вивільнення коштів з‑під них”.

Зрештою юристи Фрідмана звернулися до влади Монако та Великої Британії. Бізнесмен є клієнтом британського банку Barclays.

Паралельно Шпек зондував ситуацію в Україні. “Унас було щонайменше три зустрічі на рівні голови НБУ та заступників, — розповідає він. — Також ми презентували ідею з докапіталізацією в Офісі президента у присутності деяких міністрів”.

Варіант, який запропонувала “Альфа”, — субординований кредит на 49 років під відсотки, які затверджуватиме НБУ. Українській стороні не дуже сподобалася схема з відсотками на користь Фрідмана, каже посадовець, дотичний до Офісу. Однак, за словами Шпека, це єдино можлива опція, враховуючи санкції.

Сам Фрідман не брав участі у перемовинах з українською владою, стверджують Луканов і Шпек. “До 2014‑го Фрідман і Хан так чи інакше спілкувалися з усіма президентами України, — каже Луканов. — Із Порошенком та Зеленським же контактів не було. Хіба що за лінією проєкту “Бабин Яр” (Фрідман є основним інвестором проєкту, до березня 2022‑го входив до наглядової ради)”.

Банк на buy side

Війну “Альфа” зустріла у статусі одного з найбільших кредиторів української економіки. Банк мав п’ятий за обсягом корпоративний портфель і третій — за кредитами фізосіб.

Серед бізнес‑клієнтів “Альфи”: “Метінвест”, “Нафтогаз”, “Укрзалізниця”, “Кернел”, МХП. “Ми ніколи не були опорним банком для афілійованих компаній з “Альфа-Груп”,— каже Луканов. — Принципу “дружба дружбою — тютюнок нарізно” ми навчилися ще під час криз 1994 та 1998 років”. “Київстар” та IDS Borjomi були серед клієнтів банку, але на загальних умовах.

Банк в Україні російська “Альфа‑Груп” отримала майже випадково: наприкінці 1990‑х їхній інвесткомпанії “Альфа‑Капітал” за борги дістався невеликий Київський інвестиційний банк. Його швидко перейменували в Альфа‑Банк, але крім назви він мав мало спільного з банківським бізнесом групи.

На той час російський Альфа‑Банк вже був однією з найбільших приватних фінустанов РФ, а українська “Альфа” була далека від вищої ліги. Луканов, який тоді займався дочірніми банками групи ABH Holdings S.A., згадує, що в одному з річних звітів початку нульових український менеджмент описував свій банк як “установу, що протягом багатьох років займає чільні місця у третьому десятку українських банків”.

Треба було обирати, з ким поводитись жорстко: з кредиторами чи з боржниками. Обрали других. Можливо, це була помилка.

Олександр Луканов

Помаранчева революція надала Україні інвестиційної привабливості. Російські акціонери “Альфи” вирішили, що час українському банку змінити лігу. В Україну відправили Луканова, який їхав закривати амбітну угоду: між Фрідманом і Віктором Пінчуком була домовленість про придбання Укрсоцбанку, який на той час входив до топ-5 фінустанов.

“Альфі” завадила щедрість австрійської групи Raiffeisen, яка у серпні 2005‑го купила найбільший український банк “Аваль” за $1 млрд з мультиплікатором 3,7 капіталу. Коли Пінчук побачив такі цифри, то швидко вийшов з угоди. “Ми домовлялися про мультиплікатор 2,3 до капіталу, тоді як на ринку вже говорили про цифри у 5, 6 та навіть 12”, — розповідає Луканов.

Невдача змусила змінити стратегію: банк вирішив зростати органічно з фокусом на корпоративних клієнтів. До 2012‑го акціонерів в українській “Альфі” представляв Андрій Косогов, потім до 2020 року — Авен, який у групі займається банківським бізнесом, каже Луканов. Однак найкраще на українських реаліях знався саме Фрідман.

За словами Луканова, який до 2013 року обіймав посаду керівного директора українського Альфа‑Банку, Фрідмана до розвʼязання проблем підключали дуже рідко. Чи не єдиний випадок, за його словами, це історія, коли у другій половині нульових чиновники Нацбанку вимагали у нього “подяку” за погодження збільшення капіталу. “Банки роздували капітал перед продажем, і регулятор зрозумів, що це питання великих грошей, — пояснює Луканов. — Вони хотіли щось із цього мати”. Питання вирішилось, коли Фрідман зателефонував президенту Ющенку.

У кризу 2009‑го українська “Альфа” увійшла чи не з найбільшим боргом за єврооблігаціями — близько $1 млрд. Щоб розрахуватися, треба було вправно збирати борги з власних боржників. Так у “Альфи” з’явилося реноме жорсткого колектора. “Треба було обирати, з ким поводитись жорстко: з кредиторами чи з боржниками. Обрали других. Можливо, це була помилка”, — визнає Луканов.

За кілька років після кризи банк почав активно скуповувати кредитні портфелі менш вправних у поверненні проблемних кредитів конкурентів: Сведбанку, Укрпромбанку, Промінвестбанку та ПроФінБанку. Революцію гідності Альфа‑Банк зустрів на 11-й позиції серед найбільших фінустанов країни.

Війна на Донбасі й економічна криза 2014—2015 років тільки посилила апетити банкірів. “Альфа” вела М&A‑перемовини майже з усіма іноземними банками, які були представлені в Україні. “Дві кризи сформували чітке розуміння, що банк буде більш стійким, якщо роздрібний портфель буде принаймні співставним з корпоративним”, — каже Луканов.

У 2014‑му поглинули Банк Кіпру, а у 2016‑му Фрідман таки зміг купити Укрсоцбанк. Цього разу не у Пінчука, а в італійської групи UniCredit, яка придбала його в українського бізнесмена у 2008 році за $2,1 млрд. За Укрсоцбанк та конвертацію у капітал “материнських” кредитів на $500 млн UniCredit отримала майже 9,9% акцій в ABH Holding, що об’єднує всі банківські активи “Альфа‑Груп”.

До початку війни Фрідман намагався провести ще одну мегаугоду. У 2021‑му його британський холдинг LetterOne в консорціумі з інвесторами вів перемовини з власниками monobank про купівлю проєкту. LetterOne готовий був заплатити близько $1 млрд.

За словами інвестбанкіра, знайомого з деталями перемовин, українська сторона хотіла почати торги з $4 млрд. Також бізнесмени обговорювали з фаундерами mono Олександром та Дмитром Дубілетами, а також Олегом Гороховським створення окремого фінтех‑проєкту на базі Амстердамського торгового банку. З обох питань домовитися не вдалось.

Хроніки “Альфи”

Основні події навколо Альфа-Банку після 24 лютого.

28 лютого. Cанкції ЄС проти акціонерів Альфа-Банку Михайла Фрідмана та Петра Авена.

2 березня. НБУ визнав репутацію акціонерів Фрідмана та Авена небездоганною. Вони втратили право голосу в банку.

21 квітня. НБУ погодив передачу права голосу у банку підсанкційних акціонерів болгарському економісту Симеону Дянкову.

17 травня. БЕБ та Офіс генпрокурора арештували активи кіпрських компаній Фрідмана, через які він володіє Альфа-Банком, на 12,4 млрд грн та звинуватили його та екскерівників банку у виведенні коштів.

18 травня. Посадовці банку повідомили про намір акціонерів докапіталізувати банк на $1 млрд.

11 липня. Альфа-Банк оголосив, що змінює назву на Sense Bank. Перейменування завершилося 1 грудня.

6 жовтня. Верховна Рада затвердила спецпроцедуру виведення з ринку системно важливого банку під час війни.

20 жовтня. Акціонери звернулися до Князівства Монако по дозвіл переказати $1 млрд Альфа-Банку Україна.

1 грудня. Голова НБУ Андрій Пишний заявив, що акціонери Альфа-Банку так і не подали в НБУ пакет документів щодо докапіталізації.

4 грудня. Процедуру націоналізації Sense Bank (колишній Альфа-Банк) уже запущено, заявив в ефірі телемарафону радник керівника Офісу президента Михайло Подоляк.

Чого коштує мільярд

Останні кілька місяців “Альфа” знаходиться під наглядом НБУ. В грудні у банку проходила поглиблена перевірка. “Представники регулятора мають повний доступ до всіх систем банку”, — розповідає Луканов. За новим законом, приводом для націоналізації системного банку має стати неплатоспроможність через втрату ліквідності.

З початку року з банку вийшло 65% коштів корпклієнтів та приблизно 25% фізосіб, говорить аналітик інвесткомпанії ICU Михайло Демків. Упродовж жовтня, коли розмови про націоналізацію поновилися, відтік прискорився з 4 до 7 млрд грн на місяць, розповів один із високопосадовців з посиланням на дані НБУ. Жоден банк не може нескінченно витримувати панічні набіги клієнтів.

Співрозмовники у НБУ та ОП, з якими Forbes спілкувався у жовтні та листопаді, припускали, що привід для націоналізації, враховуючи відтік, міг з’явитися у середині грудня.

Інший сценарій, який є на столі в української влади, — дочекатися, доки Фрідман зможе докапіталізувати банк на мільярд, та націоналізувати після цього, розповіли співпрозмовник, дотичний до ОП, та один з депутатів фінансового комітету Верховної Ради.

У чому резон Фрідмана вносити гроші без гарантії, що банк не націоналізують? “Це можливість розійтися миром”, — вважає співрозмовник, близько знайомий із ситуацією у банку, що попросив не згадувати його у цій статті. За його версією, після докапіталізації Україна не матиме претензій до акціонерів та екскерівництва банку.

В України є козир вагою майже в пів мільярда доларів для такого сценарію. У травні суд за запитом Бюро економічної безпеки арештував рахунки з цінними паперами холдингової компанії ABH Ukraine (Кіпр) Фрідмана, яка володіє 42,4% акцій Альфа‑Банку на 12,4 млрд грн. Кількома тижнями раніше були арештовані активи кіпрських компаній Фрідмана на 469 млн грн. БЕБ підозрювало спробу виведення активів з України. Луканов каже, що це звичайні операції з рахунками нерезидентів в українському банку.

Михайло Фрідман, російський мільярдер, якому належить Альфа-Банк. Фото Getty Images

Версія двох співрозмовників, знайомих із ситуацією в банку, — арештованими активами були корпоративні облігації кіпрської компанії акціонера банку ABH Ukraine (Кіпр) на $500 млн, які “Альфа” продавала своїм преміум‑клієнтам. Банку потрібно розморозити ці активи, щоб розрахуватися з інвесторами. “Це капітани нинішньої української політики та великі бізнесмени, зокрема з числа близьких до акціонерів”, — каже на правах анонімності співрозмовник з інвестринку. Станом на початок грудня платежі за ними, за його словами, не проводилися.

Для української влади це означає суттєві репутаційні ризики. “Виглядатиме так, що за безтерміновий субординований борг на мільярд, за яким росіяни будуть отримувати відсотки, Україна поверне акціонерам активи на $450—500 млн, — каже один з інвестбанкірів, що просив зберегти анонімність. — Зрештою може виявитися, що банку реально потрібна докапіталізація на $300 млн”.

Фрідман відкидає подібні теорії. “Для нас головне — інтереси клієнтів, перед якими ми відповідальні як акціонери, а капітальний запас дозволить банку зіграти важливу роль у відновленні України, — написав він у коментарі. — Все решта — домисли та спекуляції”.

Бізнесмен висловив нерозуміння, чому українська влада зволікає з підтримкою. “Процес докапіталізації завершився б у найкоротші терміни, якби НБУ офіційно підтримав нас у отриманні дозволів”, — написав він.

Очільник Нацбанку Андрій Пишний наголошує, що процедура докапіталізації є чітко формалізованою. Він підтвердив обмін листами між акціонером та регулятором, але НБУ так і не отримав повного пакета документів. Луканов у цій відповіді бачить позицію: покажіть гроші, і будемо говорити про умови.

Шпек теж каже, що поки немає позитивного рішення від регуляторів у Монако та Великій Британії на дозвіл використати гроші для докапіталізації банку, немає сенсу говорити про варіанти подальшого розвитку подій. “Спочатку треба створити прецедент з розморожування коштів”, — каже він. За його оцінками, відповідь реально отримати вже до кінця року.

Який у цьому році sense

Держава вже шукає потенційний менеджмент та членів наглядової ради для націоналізованої “Альфи”. Їхнім завданням буде втримання банку, доки йому не знайдуть покупця.

“Альфа” стане п’ятим банком у власності держави. Частка держбанків за чистими активами сягне 54,2%. “Диспропорція вже є, і можлива націоналізація її сильно не змінить”, — каже Демків. Але ні в кого немає відповіді, навіщо державі ще один універсальний банк.

Знайти інвесторів під час війни буде нелегко, впевнений партнер інвесткомпанії Soul Partners Ігор Верхогляд. Ймовірність входження в капітал іноземців близька до нуля.

Інший інвестбанкір, який спілкувався на умовах анонімності, бачить нетривіальний вихід: UniCredit Group, яка вже й так має міноритарну частку в банку через ABHH, забирає весь Sense Bank.

Ще один варіант — азербайджанський холдинг NEQSOL. Навесні він цікавився Альфа-Банком, розповідали Forbes чотири співрозмовники із НБУ, уряду та в одній зі сторін перемовин. Далі першого дотику справа не пішла, НБУ дав зрозуміти, що не дасть погодження. У вересні регіональний директор NEQSOL Володимир Лавренчук запевняв Forbes, що зараз холдинг “не зацікавлений та не опрацьовує угоду”. Можливо, націоналізація змусить NEQSOL передумати.

Досвід попередньої великої націоналізації, коли держава стала власником ПриватБанку, показує, що повернути великий банк у приватні руки не так просто. “Приват” став державним у 2016‑му. З того часу дедлайни можливої приватизації постійно змінювалися. Напередодні війни банк планував зробити це не пізніше 2024‑го.

Світлана ЗАРАЖЕВСЬКА, Сергій ШЕВЧУК, Борис ДАВИДЕНКО

Что скажете, Аноним?

[07:00 10 февраля]

На депозитах родные чиновников и депутатов заработали более 10 млрд рублей

[07:00 09 февраля]

[11:45 08 февраля]

15:00 10 февраля

14:00 10 февраля

13:30 10 февраля

12:20 10 февраля

11:30 10 февраля

[11:45 30 января]

(c) Укррудпром — новости металлургии: цветная металлургия, черная металлургия, металлургия Украины

При цитировании и использовании материалов ссылка на www.ukrrudprom.ua обязательна. Перепечатка, копирование или воспроизведение информации, содержащей ссылку на агентства "Iнтерфакс-Україна", "Українськi Новини" в каком-либо виде строго запрещены

Сделано в miavia estudia.